Dans notre nouveau rapport mondial, publié par HSBC, « Générations et parcours », le 13ème de la série l’Avenir des Retraites, nous constatons qu’assurer notre sécurité financière et celle de nos familles est une priorité à tous les stades de la vie. Ainsi, même si la retraite est le moment pour profiter des fruits de notre travail avec ceux qui nous sont chers, certaines responsabilités financières demeurent.

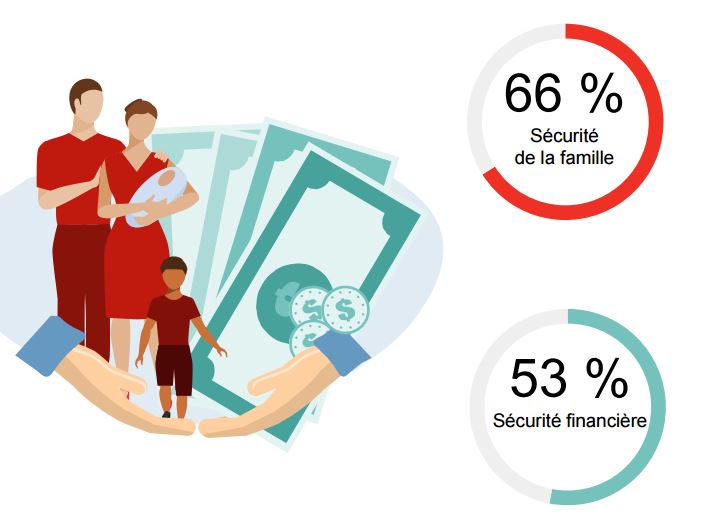

Importance de la sécurité de la famille et la sécurité financière

La sécurité de la famille et la sécurité financière sont les choses qui ont le plus de valeur aux yeux des individus, toutes générations confondues.

Près des deux tiers (66 %) déclarent que la sécurité de leur famille est l’une des choses comptant le plus dans la vie et plus de la moitié (53 %) déclarent que c’est leur sécurité financière.

Plus d’un tiers des hommes (37 %) déclarent que prendre du bon temps et profiter de la vie figurent parmi les choses qui comptent le plus contre un peu plus d’un quart (26 %) des femmes. À l’inverse, 34 % des femmes disent qu’avoir des relations chaleureuses avec autrui est une chose qu’elles apprécient le plus, contre 28 % des hommes.

La plupart des gens envisagent la retraite de façon positive.

Les actifs s’attendent plus à être heureux qu’anxieux à la retraite et ce sentiment est partagé par les retraités.

Les actifs qui n’ont pas commencé à épargner pour la retraite ou n’ont pas reçu de conseils ou d’informations à ce sujet sont moins susceptibles d’envisager leur retraite de façon positive :

– 66 % des actifs qui ont commencé à épargner pensent qu’ils seront heureux à la retraite, contre 50 % de ceux qui n’ont pas épargné.

– 62 % des actifs qui ont reçu des conseils ou des informations pensent qu’ils seront heureux à la retraite, contre 54 % de ceux qui n’en ont pas reçus.

Les hommes sont plus susceptibles d’être heureux (67 %) à la retraite que les femmes (56 %). Les retraités qui ont des enfants sont plus susceptibles d’être heureux (62 %) que ceux qui n’en ont pas (55 %).

Dépenses à la retraite

Tandis que les factures du foyer et les frais liés aux loisirs et aux divertissements feront partie des dépenses courantes de manière certaine, d’autres dépenses, comme une aide financière à autrui et l’emprunt, varient davantage avec l’âge.

Les quadragénaires sont les plus susceptibles d’avoir des problèmes financiers. Cette tranche d’âge est la plus susceptible d’apporter un soutien financier aux autres (58 %) et d’emprunter (62 %).

Les personnes âgées de 60 ans ou plus sont les moins susceptibles d’emprunter, elles ont donc plus de flexibilité pour allouer leur budget à d’autres dépenses :

– 23 % des personnes âgées de 60 ans ou plus comptent les dons à des œuvres de charité dans leurs dépenses courantes, contre 8 % des personnes âgées de 25 à 29 ans

– 68 % des personnes âgées de 60 ans ou plus identifient l’entretien de la maison et du jardin comme une dépense courante, contre 52 % des personnes âgées de 25 à 29 ans.

Les retraités continuent à faire face à des dépenses régulières une fois qu’ils cessent de travailler, notamment en aidant les enfants plus âgés (32 %) et en remboursant des emprunts (24 %).

Moins d’actifs s’attendent à devoir assumer ce type de dépenses. 25 % d’entre eux prévoient d’apporter un soutien financier aux enfants plus âgés et seulement 6 % s’attendent à rembourser d’autres emprunts au cours de leur retraite.

Financement de la retraite

Il existe de nombreuses méthodes de financement de la retraite et les idées que s’en font les actifs diffèrent de la réalité vécue par les retraités.

Plus de la moitié (53 %) des retraités s’appuient sur une pension de retraite d’État pour financer leur retraite.

L’épargne retraite mise en place par l’employeur (36 %) est également une méthode de financement courante pour les retraités, suivie :

– De l’épargne provenant de plans de retraite personnels 23 %

– De l’épargne liquide 17 %

– De l’assurance-vie 17 %

Pour les prochaines générations de retraités, les méthodes de financement de la retraite sont susceptibles d’être différentes. Pour financer leur retraite, les actifs comptent moins sur les pensions de retraite d’État ou sur le régime de retraite mis en place par l’employeur (27 % dans les deux cas) que les retraités actuels (53 % et 36 % respectivement).

Les actifs sont plus nombreux à compter sur un héritage (34 % contre 14 % des retraités), une assurance-vie (25 % contre 17 %) ou sur un revenu qu’ils toucheraient en continuant à travailler (19 % contre 10 %).

Louer un bien pour financer sa retraite

Les actifs sont prêts à avoir recours à des moyens non traditionnels pour financer leur retraite.

16 % des actifs pensent que le revenu provenant de la location d’un bien immobilier est susceptible de les aider à financer leur retraite. Les retraités, quant à eux, sont 10 % à louer un bien pour les aider à financer leur retraite.

Les actifs qui ont commencé à épargner sont plus susceptibles de penser que cela les aidera à financer leur retraite (20 %) que ceux qui n’ont pas commencé à épargner (14 %).

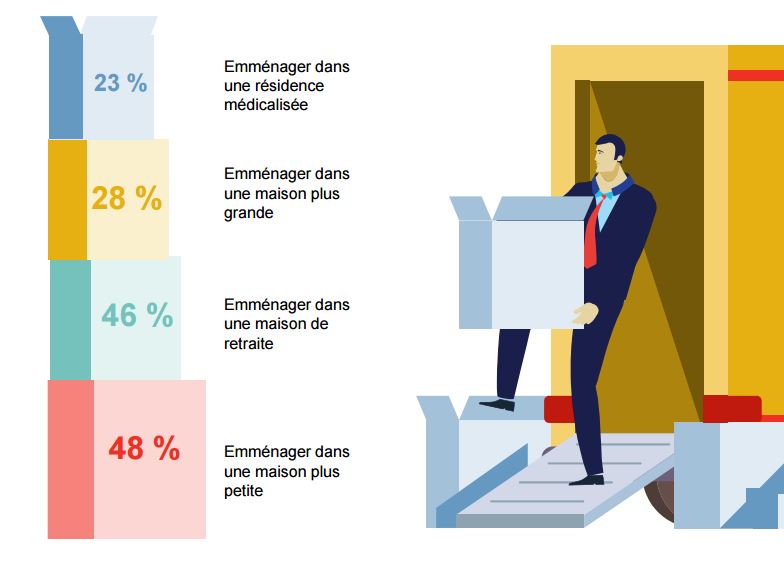

Beaucoup de personnes s’attendent à déménager quand elles seront âgées

En pensant à l’avenir, les actifs et retraités français pensent qu’ils changeront de lieu de vie à un moment ou un autre. Ces changements comprennent notamment de déménager :

– Dans une maison plus petite 48 %

– Dans une maison de retraite 46 %

– Dans une autre ville du même pays 37 %

– Dans une plus grande maison 28 %

– Plus près de membres de la famille ou des enfants 25 %

– Dans une résidence médicalisée 23 %

– Dans un autre pays 17 %

– Chez leurs enfants 6 %

53 % des quinquagénaires se préparent à déménager dans une maison plus petite à l’avenir contre 49 % des quadragénaires. 42 % des personnes âgées de 70 ans ou plus ont le même projet.

Les personnes ayant reçu des conseils sur la retraite sont également plus susceptibles d’envisager de déménager dans ne maison plus petite (53 %) que ceux qui n’en ont pas reçus (41 %).

52 % des sexagénaires envisagent de déménager dans une maison de retraite, contre seulement 42 % des quinquagénaires et 44 % des quadragénaires.

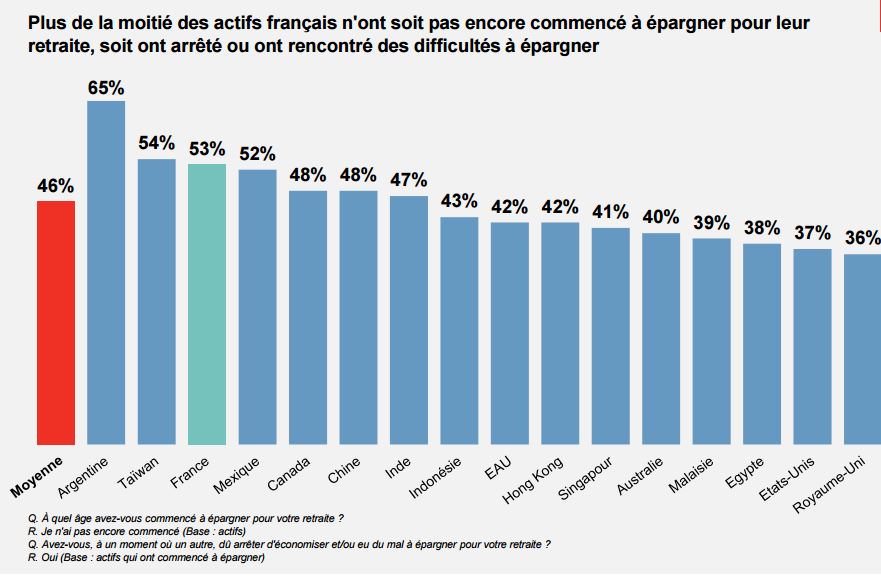

Un tiers des actifs n’a pas encore commencé à épargner pour la retraite.

Alors que ceux approchant de la retraite sont plus susceptibles d’avoir commencé à épargner à cette fin, 27 % des quinquagénaires et 25 % des personnes de 60 ans ou plus n’ont pas encore commencé à épargner.

Deux femmes sur cinq (40 %) n’ont pas commencé à épargner pour leur retraite, comparativement à 26 % des hommes.

Alors que 67 % des actifs ont commencé à épargner pour leur retraite, 41 % d’entre eux ont arrêté ou ont rencontré des difficultés à faire des économies.

Les actifs qui prévoient de financer leur retraite grâce à un complément de retraite individuel sont moins susceptibles de cesser d’épargner ou de rencontrer des difficultés à épargner (33 %), tandis que ceux qui ont l’intention d’utiliser le revenu de leur conjoint (61 %) ou le leur (55 %) sont plus susceptibles de se retrouver dans une telle situation.

L’Avenir des Retraites est une étude indépendante sur les tendances mondiales dans ce domaine de la retraite, réalisée pour HSBC. Elle fournit un éclairage sur les enjeux clés liés au vieillissement de la population et à l’allongement de la durée de la vie dans le monde. Ce rapport, Générations et parcours, est le 13ème de la série et tient compte du point de vue de 18 207 personnes dans 17 pays et territoires. Depuis le lancement du programme « L’Avenir des Retraites » en 2005, plus de 159 000 personnes ont été interrogées dans le monde.

« Reproduction autorisée par « The Future of Retirement / L’Avenir des Retraites – Generations and Journeys Générations et parcours », publié en 2016 par HSBC Holdings plc. »

NEWSLETTER

EMISSION LE GRAND ENTRETIEN

SERVICES POUR LES ENTREPRISES SUR LE MARCHE DES SENIORS

- Réaliser une étude marché

- Développer (ou redresser) une activité Senior

- Obtenir un avis rapide (Gratuit*)

- Bénéficier d'un coaching / mentoring (court et long terme)

- Vous former (présentiel ou en ligne)

- Vous faire connaître des autres acteurs de la Silver économie

- Organiser et booster son webinaire

- Identifiez et rencontrez les « bons » partenaires [Mises en relation]

- Conférences et webinaires en ligne (Replay)

- La chaîne YouTube de Frédéric Serrière

- Découvrir la Silver économie avec le Guide SilverEco 2021

- Webinaire : les clés pour redresser une activité SilverEco